索尼乘上了居家消费东风

编者按:本文来自微信公众号“日经中文网”(ID:rijingzhongwenwang),作者:日经中文网,36氪经授权发布。

索尼的业绩正在增长。该公司2月3日发布消息称,预计2020财年(截至2021年3月)的合并净利润(美国会计准则)为同比增长86%,达到1.085万亿日元。比此前预期高出2850亿日元,首次突破1万亿日元大关。由于居家消费的推动,游戏和电视等业务的收益超过预期。

这是索尼第2次提高全年净利润预期,成为继丰田和软银集团等之后的第5家净利润超过1万亿日元的日本企业。索尼的首席财务官十时裕树2月3日表示,“各项业务均在加强”,对增长能力显示出自信。

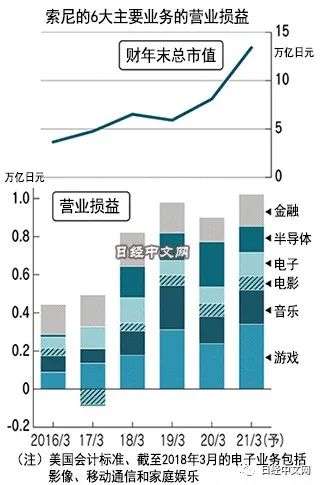

索尼对全部6项业务均提高了营业利润预期。主力游戏机“PlayStation(PS)”的2020年12月用户总游戏时间同比增加3成。游戏中的道具销售和按月付费会员也在增加,游戏部门的营业利润同比增加43%。

在音乐部门,热门动画电影《鬼灭之刃》的票房收入跃居历年首位。在电子部门,电视销售表现强劲,也拉高了营业利润预期。

索尼当天还透露,面向华为的半导体的供货已经重启。不过,据称无法指望恢复到美国禁运之前的水平。

在股价方面,索尼的股价创出约20年来新高。不过从指标来看,增长能力的评价并未明显提高,今后的增长仍面临课题。

2月3日发布的数据显示,预计索尼2020财年(截至2021年3月)的营业利润同比增长11%,增至9400亿日元。比此前预期提高2400亿日元。由原来的预计营业利润下降转为增加。

此次上调业绩的特征是没有特定的火车头。游戏、音乐、电影、电子、半导体、金融这6大部门均提高了营业利润预期。

此前索尼娱乐业务的业绩经常因热门作品的有无而波动。目前在线玩PS的包月会员费用、索尼拥有版权的歌曲的流媒体播放费用等,持续收费型收入的比率提高,波动正在缩小。

电视等设备业务和电影、音乐等内容业务的乘积效应也在提高。索尼将争取居家消费的需求。

索尼最近3年的营业现金流量平均约为7600亿日元,增至之前3年(约3400亿日元)的约2倍。

但索尼在股市的估值并未像盈利能力那样提高。股价在1月涨至1万860日元,创出约20年来新高,但截至2月3日的预期PER(市盈率)仅为约16倍。远远低于奈飞(约55倍)和微软(约32倍)等海外企业,甚至低于日经指数成分股的平均水平(约25倍)。

游戏机PS5面临半导体等主要零部件的供给隐忧。首年度760万部以上的供货目标有望达成,但也存在消极因素。

SMBC日兴证券的高级分析师桂龙辅表示,索尼受益于热门产品的一面突出,“在居家消费的东风消失之后能否维持增长令人担忧”。

要改变估值偏低的状况,关键是充分利用知识产权等,进一步加强持续收费业务。关于《鬼灭之刃》,游戏化和拓展海外市场的空间仍然巨大。如果游戏和动画等娱乐之间的协同效应更加明显,有助于消除综合性企业的股价偏低。

在索尼的下一个中期经营计划中,能否向市场展示出盈利能力的提高并非昙花一现将成为关键。

日本经济新闻(中文版:日经中文网)山田航平